Apiculture et fiscalité

L’apiculteur est considéré comme un exploitant agricole avec une réglementation spécifique. Depuis 2017, un nouveau système fiscal a été mis en place pour l’apiculture avec différents régimes. Le chiffre d’affaires réalisé par les ventes des produits de la ruche sont à déclarer même si l’on ne possède qu’une seule ruche.

Toutefois, Il y a un seuil minimal de recette de 350€.

Le régime du micro BA :

Ce bénéfice (micro BA) est soumis à l’impôt sur le revenu et s’ajoute aux autres revenus imposables pour constituer le revenu global imposable.

Le régime du micro-BA s’applique aux apiculteurs dont la moyenne des recettes des trois années précédentes est inférieure ou égale à 91 900 € HT (pour les années 2023, 2024 et 2025).

Le régime du micro BA correspond tout à fait à l’activité d’un apiculteur familial.

Modalité du calcul : Le revenu imposable est directement calculé par les services des impôts, à partir du chiffre d’affaires déclaré par l’apiculteur.

Il est égal à la moyenne triennale du revenu des trois dernières années, diminuée d’un abattement de 87 %, avec un seuil minimum de micro BA (recettes) de 350€. L’apiculteur ne sera pas imposé mais il devra toutefois déclarer la somme. La somme a indiquer est le chiffre d’affaires. C’est l’administration fiscale qui fera le calcul du montant de l’impôt.

Concrètement :

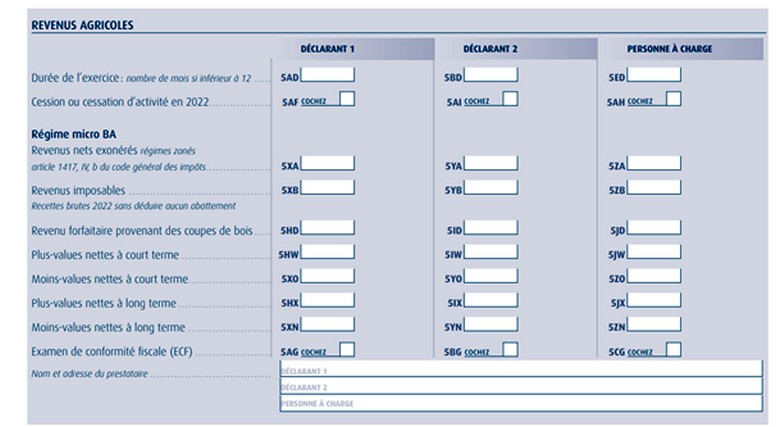

– Il convient de cocher le formulaire de déclaration revenus agricoles : 2042 – C-PRO

– Ligne 5XB de la déclaration, indiquer le montant total du chiffre d’affaires : CA

– Ligne 5HY : Revenus à imposer au titre des prélèvements sociaux : Calculez CA x 13%

Obligations de tenue d’un journal des recettes

Dans ce régime, l’enregistrement journalier des recettes professionnelles est obligatoire . Les factures et toute autre pièce justificative de ces recettes doivent également être consignées.

Quelles recettes ? Les recettes liées à l’activité apicole, comme celles citées ci-dessous, peuvent être prises en compte pour le régime du micro BA et quel que soit le nombre de ruches :

– Ventes de miel produit par vos ruches

– Vente de cire ; de pollen, de propolis

– Vente d’essaims, de cellules royales, de reines …

– Produits prélevés pour être donnés ou servant à un paiement en nature

– Prestation de pollinisation ou de location de ruche

– Aides perçues (M.A.E.C)

- Prestation d’animation pédagogiques

Le chiffre d’affaires lié à certaines activités est à exclure du micro BA comme Revente de miel, de produits dérivés, de matériel… Il s’agit alors de bénéfices commerciaux, BIC.

Références et supports

Quels régimes d'imposition pour les bénéfices agricoles ? | economie.gouv.fr

Le formulaire 2042 C Pro :2042_4319.pdf (impots.gouv.fr)

Apiculture & Fiscalité – Syndicat National d'Apiculture (snapiculture.com)

MSA - Exploitant - Le régime du micro-BA (micro-bénéfice agricole) - MSA_FR

2042 C PRO 2024 : tutoriel complet pour déclarer vos revenus (portail-autoentrepreneur.fr)